开源镰刀 Open Rug 11 – 什么时候该起什么盘?

本文作者:加密韋馱|Crypto V🇹🇭@thecryptoskanda。发文时间:上午6:39 · 2024年4月27日

神盘之所以火起来,未必是本身多优秀,更可能是因为他们起盘的时机。

你有没有发现:

meme每隔一段时间就会大火一个,一段时间就有一个Grass或者Pi那样的零撸盘子起来,不管骂的再凶一段时间都会有NFT爆拉?诸如此类

这里面其实存在一个规律,也就是每一种盘子的“天时”(Timing)。理解他,你就能更好的选择当下应该开什么盘子,或者选择何时launch你的盘子

什么是开盘的天时?

首先,牛市才适合开盘子这种说法是错的,甚至很多时候恰恰相反。举例:2018年开始的传统盘圈主导币圈的逻辑在2021年戛然而止,其中最大的原因不仅仅是盐城学会了下场收割,更大的原因是在普涨牛市,盘圈年化哪怕300%与每天暴涨的二级相比索然无味。在牛市中的所有地推盘都很难干起来

我认为,没有不能开盘子的时间,只有不适合在具体某个时间开的盘子:地推分红盘跟狂暴二级牛市难以共存,熊市难起大拆分盘。这样的现像背后是有规律的

决定具体时间段某类盘子适不适合开的主要因素是什么?

思考这个问题时,你需要从受众侧去考虑。对于币圈用户来说,他们冲项目的第一考量是盈亏比,也就是当前可感知的风险与可预期的收益之间的比值。站在经验主义分析的角度,我认为决定因素只有“两个预期”:

1. 相对市场的流动性预期

2. 近似风险下的市场普遍利率(市场Beta)预期

解释一下:

1. 指的是因为对当前当前市场实际流动性的判断而造成的预期。举个例子,在牛市里面你习惯了一天Solana交易量接近1B,随便一个开盘几十万冲上去,你不会太在乎FDV,会觉得交易量低于100万这个盘子算完全没做起来。但是在熊市的时候你可能不会这么想。流动性这个数据可以通过观察具体链上dex的交易量或者NFT的交易量等数据来获得。

流动性的意义其实是你能够把账面上本金和收益从盘子里套出来的可能性。既然是盘子,那就是资金错配,不可能同时让全部资金同时全额退出。如果低流动性,那么你有可能跑得不够快就套不出钱;反之,流动性过大可能很难拉盘起倍数(如果收益来自二级涨服的话)

当然,因为项目情况标的情况千差万别,这里的流动性更多是经验主义出发的一个基本状况判断,而不是严谨的数据计算(欢迎数据大咖来帮助完善这个指标)。

2. 指的是同类盘子的名义收益率或者涨幅导致的预期,比如说当前Lending/LSD这种生息方式的互助和分红盘的收益率,或者类似币安上新,最新土狗/NFT这种对于生态来说的拆分盘的名义涨幅。

市场Beta决定了你的盘子对于散户的吸引力。绝大多数参与者ape进你的盘子时首先会去对比评判可能能获得多少收益/涨幅,再回过头看流动性来评估风险(甚至很多人不看,这是区分新旧韭菜的一个标准)

流动性和市场Beta预期,一体两面

观察了这些,然后呢?怎么决定要不要现在开盘?

这两个因素其实是每一种盘子自带的特性,他们与市场当前流动性和Beta之间的关系,决定了是否当前适合这种盘子开盘

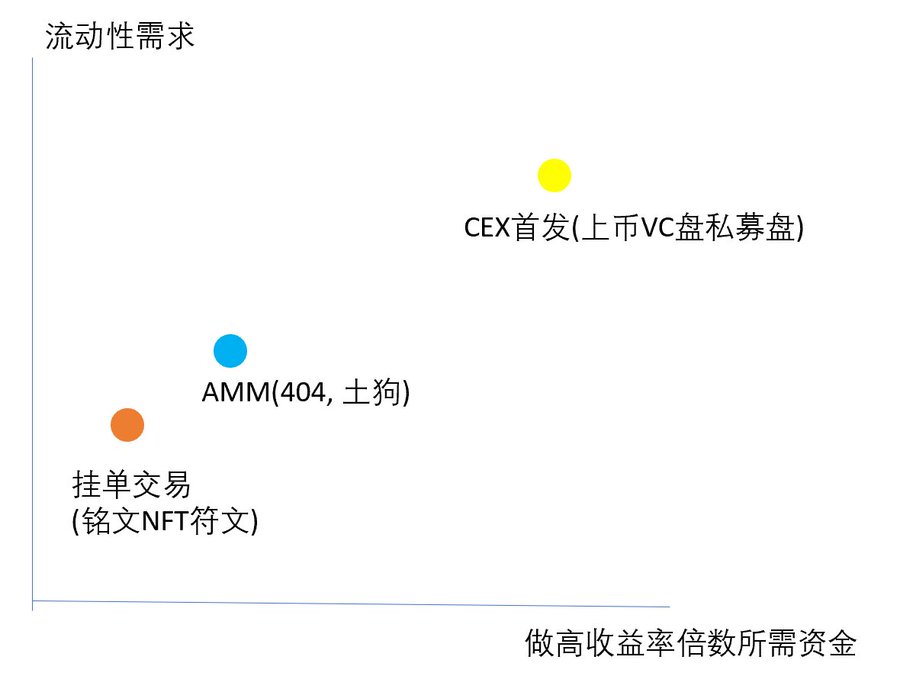

首先, 每个盘子类型都有自己的流动性范围,流动性从低到高一般是:

分红盘 < 拆分盘 < 互助盘;

其次,不考虑动态拉人头帕点,从名义回报范围来说(名义利率/涨幅):

分红盘 < 互助盘 ≤ 拆分盘

当然这些也要具体到盘子,或者说具体到退出机制/交易机制。当下的币圈资金盘基本上很少再纯内盘单机画数字,而是借助外部的交易所引入外部流动性(以前大家经常说的所谓正外部性实际上就是这个)。

单从流动性预期来说:

挂单交易(NFT/铭文,不需要准备流动性) < AMM(自动做市商,任何流动性上都能报价成交,仅需很小金额底池) ≤ 订单簿(CEX,需要订单匹配和中心化做市商,需准备不低于交易所要求的流动性铺单)

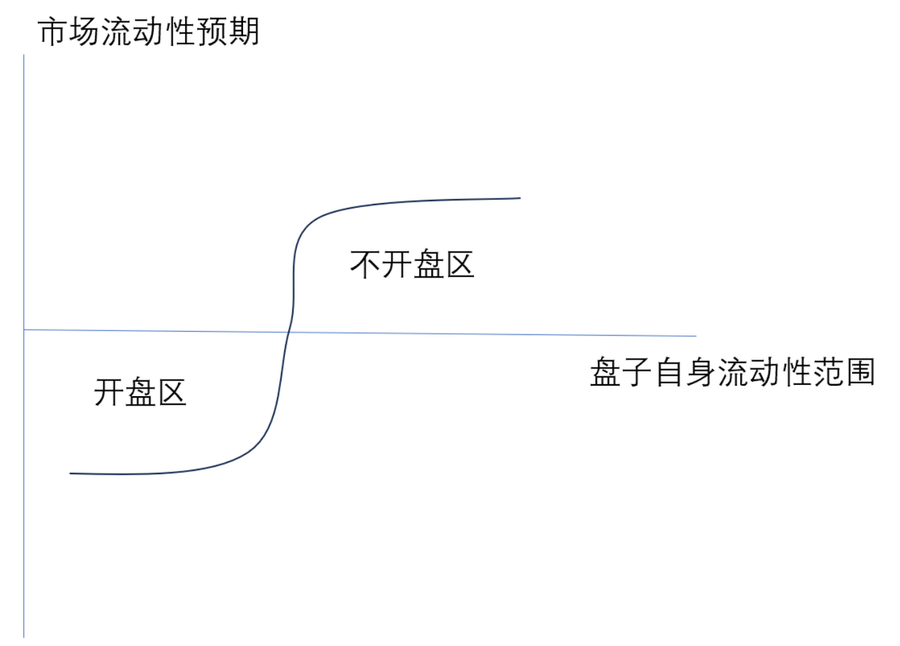

重点来了:

当一个盘子自身流动性范围低于当前市场流动性预期,那就不合适发这个盘;

当一个盘子名义回报范围低于当前市场Beta预期,那就不适合发这个盘;

反之亦然;

举个例子:

比如你的盘子出入金采用NFT、铭文,需要采用挂单交易形式,而当前市场是2023年9月,ETH的NFT交易量前十每天才30万美元,Dextool前十土狗交易量才100万多,那么这个时候就可以发。非常低的流动性可以允许你向上挂单拉几十倍吸引眼球而不用准备什么扫地板或者前置流动性成本 (铭文就是这样起来的)

但同一个时期你做个需要直接上CEX发币才能给社区交差的分红盘可能就不合适了,毕竟已经不是1920年那个一币一所的时代了 (指花火交易所,贝尔链A所那种交易所自带盘子上自己交易所),上个抹茶都需要保证多少流动性的

再来个例子:

我让大家牛市不做分红慢盘,可以解释为市场上随便一个币每天10%涨幅,你年化200%的分红盘不能随进随出,根本没有吸引力。

但熊市的时候,美联储利息4.5%,链上DeFi一般只能做到4%甚至更低,这时候你来个年化100%,真的会有人跟 (见2018的Plustoken等4大钱包,当时甚至没有defi)

为什么会这样?

往政治正确的方向说,因为市场本身有周期性,宏观(紧缩或扩张)或者行业自身周期(比如减半)会导致流动性和收益率随之变化。周期则必然可以总结出规律

往政治不正确的方向说,如果你是一个狗庄:

– 在流动性收益率差的熊市,你不可能做大流动性(因为抛盘太大),只能选择用低流动性资产拉高倍数来人为制造市场注意力(aka 流动性),然后逢高出货,能出多少出多少

– 在流动性收益率好的牛市,你很容易就找到流动性,这时候你要利益最大化就需要出货最大化,高倍数不再是你的第一优先级,而是尽可能找流动性大的市场派发

现在对号入座,回想一下

– 为什么去年年底的分红盘MoneyArk这么快就死了?

– 为什么一月份二月份的时候突然铭文熄火了?

– 年前404也只是昙花一现火了没有两周?

– 但Meme的meta从一月一直持续到现在?

– 采用挂单交易的Rune符文表现这么差?

– 大估值上BN OK的VC盘为什么拉跨?

一切是不是找到答案了?

除了链上数据交易所数据,如何判断“两个预期”?

这里有三个方法,我亲测有效:

1. 散户舆情监测: 找到低流动性标的,看一下散户是夸倍数的多还是骂卖不出去的多 (比如现在的符文和2月的铭文)

2. VC bro舆情监测: 当他们内容不断输出各种叙事相关内容的时候,说明相关市场流动性可以,当他们开始质疑某些叙事时,说明市场流动性减弱

3. 土狗博主/输出博主的流量: 当土狗博主发推的阅读量互动数大时,市场流动性好。当我这种输出类型博主或者很多“深度分析”类博主流量重回随便发点啥10K以上阅读时,流动性差

年轻的盘主哟,现在你们知道应该怎么做了吗?