牛市上涨高潮期的判断条件

本文作者:Phyrex@Phyrex_Ni。 发文时间:下午7:25 · 2023年12月8日

上次写过了最后一跌的内容来分析如果有最后一跌的话大概会在什么时间发生,在写完以后其实就一直有一个想法,既然可能会有最后一跌,那么这一波上涨的时间周期又在哪里,又有哪些指标,数值或者是情绪能带动上涨,或者是有哪些关键时间点下场可以从短线上谋取一波红利,当然对于长期持有的小伙伴来说拿着就是最好的福报,所以尝试将我个人看到的并且认为可能会对BTC和ETH甚至是整个币市都有影响的事件做一个整理,并且尝试整合出一个时间周期,这里要感谢 大乐@DL_W59和 Murphy

@Murphychen888提供了很多的意见和灵感,尤其是 Murphy 帮我完成了几乎所有的收尾工作,这篇文章是我们三个人一起完成的。

在最开始希望小伙伴们明白,以下所有的内容都基于对历史周期中已发生事件,通过数据对比做出的推测。这仅仅是一个推测并不代表一定会发生,也不代表同样的事件发生后就一定能达到文中推测的走势。数据的推测最大的作用是在对应的事件发生后可以有一个价格趋势的参考。另外如果是单独对一个事件进行分析可能有效性会更高一些,但本文会融合多事件,并尝试在多事件的基础上叠加,所以在文章中我会区分成不同事件的组合,尽可能的包含大事件发生概率下价格的走势变化。如果没有符合历史轨迹,可能从2023年10月16日开始就已经高速上涨绝不回调的区间,这就不在讨论范围之内了。

第一组:最乐观的情况下,BTC的上涨周期。

所谓的最乐观需要满足以下三个事件:

1,BTC现货ETF通过,这里有三种假设,分别是在2024年1月通过,在2024年3月通过,在2024年11月或12月通过(对应的时间是美国大选)

2,美国失业率高于8%

3,美联储的降息,这里有两种假设,分别是美联储在2024年4月降息,美联储在2024年6月降息

第一节内容为宏观背景介绍,无兴趣者可以跳过直接看第二节的结论分析。

一、宏观背景

现货ETF的利好想来大家都知道了,不论是从6月17日还是10月16日开始的上涨全部都是由 #Bitcoin 现货ETF来推动的,所以现货ETF是否通过决定了 #BTC 价格的最大上限,因为ETF带来的并不仅仅是BTC的合规,更会带来更多的资金入场,并且降低了购买BTC的门槛,要知道全球很多机构并不能直接去买加密货币,但在纳斯达克买ETF却不存在任何的问题,所以现货ETF的通过可以说是真正的打开了BTC和ETH与传统投资机构的门槛。

从刻舟求剑的角度来讲,19年暂停加息的时候BTC的价格达到了14,000美元,17年BTC价格的顶点是将近20,000美元,而这一轮中BTC的最高价格是69,000美元,如果按照同样的比例在ETF通过前的高点可能是在48,000美元左右。当然这只是单纯的刻舟求剑,实际的情况未必一定就会如此,不过有趣的是现在的价格正好是在44,000美元左右,如果能在1月10日以前进一步释放利好信息,那么一个月的时间再上涨10%应该是有机会的,当然,这是比较乐观的情况下。

另外需要和大家普及一下,我们一直说的现货ETF通过,并不代表通过了就能马上上线,这需要一定的时间。因为目前提交审批的都是19b-4,这份申请如果通过了,那么九成就会通过ETF的审批。但是在这之后还有需要准备的文件,这些文件的审批从一周到两个月不等,可以参考期货ETF的审批流程。所以通过后并不是马上就会有资金进到市场或交易所中购买BTC,而这段时间中可能就会引发回调,然后到大资金的进入会重新将价格拉起来,之前我们写黄金ETF的时候就已经分析过,黄金是ETF通过后的两个月进入了回调,回调期长达八个月的时间。

那么BTC现货ETF通过后虽然也可以吸引很多的资金,但能不能达到黄金当时的水平,现在还说不好,也因此我们可以推断出BTC现货ETF之后出现回调的概率也不小,但回调的时间却需要多方面考虑,一方面是减半周期的效应。众所周知在BTC的减半历史中,并不是从减半发生的那一刻就开始大幅上涨,一般都在半年后。有趣的是BTC的减半周期正好对应的都是美国总统选举,也就是我们常说的美国大选,而且BTC大幅上涨的周期都是在美国大选对风险市场影响最大的时候,可以明显看到这个时期的BTC和标普500有较强的重合度。大选带动资金,而资金成就BTC。

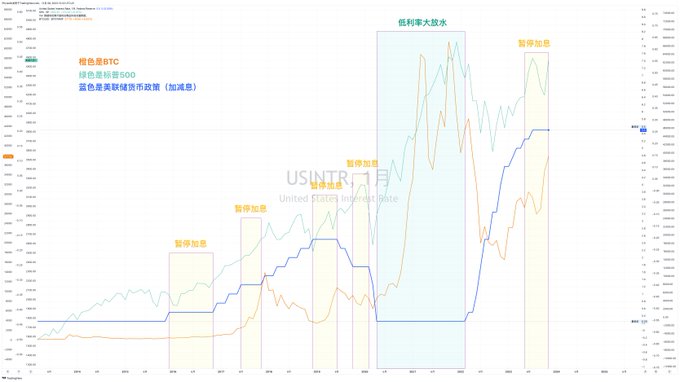

除了减半周期和美国大选以外,美联储货币政策也是影响资金的原因,而且还是较为主要的原因。需要注意的是,这里要区分2个不同的时间点:一是暂停加息,二是开始降息。

先说暂停加息,我们在最后一跌的专题中用数据分析了,从1992年开始的暂停加息过程中,发生过六次很明显的暂停加息(实际次数更多),其中只有一次在暂停加息时标普500是下跌的,其他的全部都是上涨的,所以暂停加息多数情况下都是有益于风险市场的,而这并不仅仅是在传统风险市场,即便是 #BTC 也是受到暂停加息的影响,甚至是和标普500保持高度一致,都是在2000年的暂停加息出现了下跌,其他全部都是上涨。

同样的历史规律也适用于降息和低利率区间。

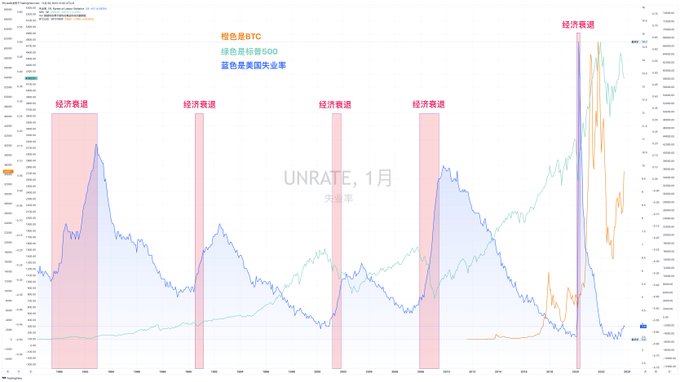

再说降息,和很多小伙伴理解中的降息会大涨可能不同,降息对应的其实并不一定是利好。在最后一跌的文章中我们已经做过详细的分析,从进入2000年开始降息往往伴随风险市场的下跌,主要也是因为当美国经济发生衰退时美联储才会开始降息,而高利率又是引发美国经济衰退的主要原因。对于经济衰退的判断各国有不同的标准,美国则更加看重就业数量和失业率,只有当失业率高于基准线并且GDP在连续下降的时候美国才会考虑进入了经济衰退。

历史上美国经济衰退发生过多次,但考虑到这次的加息是美国近40年以来的最高点,所以我们只考量近40年中经济衰退的情况就可以。这期间有发生:

1、1980到1982年,持续了22个月;主要也是因为美联储的加息,当时美国的失业率连续10个月高于10%,GDP最低降到了负8%。

2、1990到1991年,持续了9个月;贷款危机,高利率甚至是伊拉克和科威特的战争都是主要原因,失业率最高到了7.8%,GDP到了负3.6%

3、2001年,持续了8个月;互联网泡沫就是在这个时期,911也是在这个时期,失业率在2003年达到了6.3%,GDP大幅降低。

4、2007到2009年,持续了18个月;也是最有名的次贷危机,GDP连续下降三个月,最高下降了8.5%,失业率在2009年最高达到了10%

5、2020年,也是截止到目前为止的最后一次。原因大家都知道了,就是新冠疫情导致的,美国GDP最大跌幅达到了31.2%,超过2,000万人失业,失业率飙升到14.7%,

而这次因为美联储史无前例的超大规模放水,并且将利率调整到零,所以只持续了2个月。这也是美国有史以来最快的一次衰退。至此我们能知道如果发生衰退,最短会影响2个月,最长会达到22个月,平均在11个月左右。

另外在美国近四十年中也出现过多次降息,前边比较混乱的时候就不计算了,在经济稳定以后可以看到美联储一共进行了四次大规模的降息,尤其是进入2000年后美联储的每一次降息都伴随着风险市场的下跌,当然这里的因素有很多,包括了失业率,经济衰退等多种原因,但主要原因就是因为货币政策的传导性,而一般来说从进入降息到降息结束,这段时间是不利于经济和资金的。从历史来看每次降息的时间跨度不同,但经济越差,失业率越高,美联储的降息就会越快,而事后的放水规模就越大。

到这里很多小伙伴可能看不下去了,不是说 #BTC 价格吗?扯什么美国经济衰退,即便是经济衰退了和币市有什么关系,现在BTC和ETH早就不跟美股了,也不跟黄金,现在是独立大牛行情,美股就是跌成渣也和币市没有关系。嗯,如果真的是这么认为的话,我只能说你错了,确实币市目前的情况很好,不但是BTC和ETH涨幅不错,就是很多的ALT都有大幅上涨,甚至出现了几十倍几百倍的上升,但这些上涨的前提条件都是建立在市场有钱,情绪膨胀的情况下,如果美国再次进入经济衰退,股市大跌,那么进入币市的资金必然会受到影响。

即便是现货ETF通过了,也会受制于大宏观,利好的影响力会被削弱。毕竟大资金首先是股市,之后可能才是币市。另外就是失业率,失业率也可以看作是人民口袋中的钱,2021年BTC的69,000美元就是在史无前例的大放水下才发生的,这次的放水是美联储直接将钱给到了个人,所以我之前都说过,如果这次没有同等规模的放水,那么BTC的价格突破新高未必容易,但现在因为有了现货ETF批准的可能,所以现货ETF带来的资金就能弥补上次放水的缺口,所以资金的进入更多的还是要看美国的经济情况,如果这次高利率并没有引发经济衰退,那么市场的钱会比较充盈,也会有更多的钱进入到现货ETF中,来助推价格的上涨,失业率就是判断之一。

二、结论分析

到这里,我们前期的叙述工作就结束了,我们可以通过美国宏观数据,黄金ETF,BTC现货ETF以及BTC的减半周期可以得出第一组最乐观情况下的答案:

1,SEC会在最晚2024年1月10日通过BTC现货ETF的申请,其中包括了贝莱德,而且贝莱德提前准备好所有的材料,美联储可以在两周的时间内审批完,最快在2024年2月贝莱德BTC现货ETF正式上市。

2,2024年3月高利率引发失业率飙升,美国进入经济危机,失业率在三个月内飙升超过8%,美联储加速降息进程,预期在8个月内利率回到0.5%以下。

3,美联储在2024年4月开始降息,无视点阵图。

4,隐含利好,共和党赢得大选。

如果同时满足1到3这三个条件,那么我们可以整理出一个时间周期,BTC的价格在2024年3月阶段性探顶,然后出现回调,回调期在六个月左右,这里的回调应该是不少博弈现货ETF的投资者实现预期而离场,但因为接下来就是减半周期所以离场的投资者可能不会很多,回调的幅度应该有限,当时黄金的价格回调了10%,但因为美国的经济已经初现危机,失业率上升,市场已经预期美联储会提前进入降息阶段,也会有不少传统投资者离场。所以预期BTC的价格回调不会超过高点的30%,甚至可以控制在20%以内。

2024年4月开始降息,风险市场先阶段性继续冲高,BTC在这个时间段出现第二次拉升,但因为传统投资者的撤离,拉升的幅度有限,未必能超过3月份阶段性的高点,随着降息的持续推进,整体风险市场包括币市在内都出现下跌,BTC正式进入回调期,5月初BTC进入减半周期,同时BTC的价格小幅回升,但因为受到宏观影响上涨幅度非常有限,主力资金开始准备过冬,一直到2024年第四季度,美国大选前联邦基金利率降低到2%以内,迎接美国大选,经济出现复苏迹象,伴随减半周期的进行,BTC价格开始回升,资金开始注入ETF,BTC价格进入高速上涨周期。2024年12月美联储全面放水,接下来就是星辰大海。

这就是最好的情况,至此我们可以看到是否能让经济快速回复的主要原因是在美联储的放水上,而美联储的放水往往都是在利率回到低点以后,而让利率回到低点就必须要通胀下降到2%,而通胀最快下跌的方式就是经济衰退,失业率提升,所以美国越快完成这个周期,市场就能越快迎来高速上涨的新周期。当然就像我们开头说的,如果不遵循历史规律和宏观事件,那么今天 #BTC 就可以直接进入高速增长一去不回头的阶段,毕竟我们已经看到持仓超过一年的BTC已经开始出现了减持的迹象,而长期持有者的连续减持往往都是对应着BTC价格的高速上涨。

最乐观状态下的第二组可能性:

1,SEC没有在1月10日通过现货ETF,但是在3月15日也就是贝莱德申请的最后一天通过了现货ETF的批准,同样在一个月后的4月中旬BTC现货ETF在纳斯达克上市。

2,美国失业率在2024年后持续上升,在第二季度开始爆发,失业率超过6%。

3,美联储决定在六月开始降息,预期在十个月内利率回到0.5%以下。

4,隐含利好,民主党赢得大选。

因为在1月10日也是市场最期待的时间SEC并未批准BTC的现货ETF,必然会造成市场情绪上的恐慌,既然没有批准木头姐的申请,就意味着SEC找到了新的拒绝理由,已经不再是拒绝灰度时的理由,而这个理由市场会出现分歧,认为可以适用于木头姐的情况下也会适用于贝莱德,BTC的价格会出现阶段性的下行,这时候市场可能会放出更多的声音来推测3月15日能通过,并且已经有老鼠仓开始建仓,所以即便下跌,但幅度应该不会太大。如果3月15日之前确实通过了,通过后BTC价格快速回升,甚至超过1月10日之前的高点,然后在5月有机会可以达到阶段性高点。

这时本应进入回调期,但由于已经进入减半周期内,所以回调的力度仍然不会很大。而此时已进入到美国经济衰退的高潮期,所以短时间可能很难出现大幅度的上涨,六月开始美国进入降息周期,风险市场会短时间冲高,在减半周期的影响下BTC也会再一次上升,接下来从七月开始可能就会进入降息的下行区间,一直到2024年11月大选结束,传统风险市场都处于下跌阶段。因为减半周期BTC价格受到矿工成本影响开始回升,但因为尚未到美联储放水,所以市场上资金有限,现货ETF利好尚未完整体现,2025年第一季度降息完成,美联储放水,风险市场和BTC同时大幅上涨。

比较乐观的情况下第三组可能性:

1,SEC在2024年第一季度通过了现货ETF。

2,美国失业率没有超过5%,甚至更低。

3,美联储在第三季度以后开始降息,预期在十四个月内利率回到0.5%以下。

写到这里应该很清楚了,乐观的情况最重要的就是 #Bitcoin 现货ETF能通过,前边我们也说过了,BTC的高速上涨建立的基础是在有足够的水份情况下,而水的增加无非就是三种,场内的沉淀资金更加活跃,外部资金进入币市,外部资金通过ETF购买BTC,很显然现货ETF的通过既可以促进场内资金的下场情绪,也可以带动更多的外部资金入场,更能让更多不方面直接买BTC的投资者可以通过ETF的方式进入市场,这项优势其实是大于美联储直接放水的,所以只要ETF能在第一季度通过,不论是1月还是3月,最终都是利好市场,而如果第一季度不能通过,估计就要到2025年了。

所以结合我们前边的观点,只要现货ETF通过,那么虽然可能都会出现少量的调整期,但随着减半周期的到来,可以看到最起码在2024年的第四季度开始都会有上涨的趋势,如果这个时间能叠加美联储的放水那么自然是皆大欢喜,效果肯定大于1+1,但如果没有赶上美联储放水,甚至还到了经济衰退,那么很有可能短期就会变成减法,而长期必然会在放水后变成加法。另外,如果失业率始终处于低点,相关的宏观参数也表现不错,那么就不会进入经济衰退,美联储的降息就会更加缓慢和轻松,因此这种情况拉长的就是减半周期和放水之间的时间差。

这也是目前很有可能发生的情况,如果当真如此,前期BTC不是符合一月份通过就是符合三月份通过的走势,无非差距就是1月和3月中间是否存在一个回调期,以及BTC是直接就进入爆发,还是先回调再爆发然后再回调,接下来因为没有办法从美国宏观经济获得利好,但经济并未衰退也会导致大资金愿意投资到现货ETF市场中,所以虽然没有能拿到放水的优势,但可以想象到资金并没有减少,所以在大选前后减半周期的效果就会爆发,接下来BTC仍然会超过69,000美元的高点,但能继续走多高就不知道了。

最大的区别就是这次减半周期的利好是否能在价格高峰的时候叠加美联储的放水,如果按照预期中需要十四个月才能完成降息的话,那么大概率会要到2025年的第四季度才能进行放水,这时候BTC的走势会怎么样就很难说了。但可以预期的是不论放水的时候BTC的价格是多少,只要是进入到放水周期,BTC仍然可以有一波上涨。

不乐观的情况呢?

以上就是两组最乐观的数据,而最大的变数就在于现货ETF是否通过。其次就是美国经济没有进入衰退,这样美联储就有可能会延长降息的时间,减少对经济的伤害,这种情况下如果失业率没有进一步提升,确实有肯能不太会影响市场的走势,市场大幅回调的可能性被降低,如距离放水的时间拉长到超过14个月,那高速上涨的阶段也会被延后,传统风险市场会维持稳定,但BTC则因为两次都没有通过现货ETF,情绪受到了很大的打击,在5月初减半前会出现较大幅度的回调,但26,000美元仍然有较强的支撑力。且有减半周期的预期,市场情绪会迅速调整。

走到这里其实我们已经清楚了,现货ETF两次都没有通过意味着在2024年再次通过的可能性几乎不存在了,所以在减半周期发酵之前可能对于情绪的打击会非常的大。而这时候如果美国已经进入到了经济衰退周期,市场的情绪可能会更差。但即便如此,我仍然看好26,000美元的支撑,因为在贝莱德申请现货ETF之前,币市经历了SEC和CFTC的多重打击都没有实质性的跌破26,000美元,因此即便是现货ETF无法通过打击了情绪,但影响仍然是有限度的。

接下来就是BTC本身的减半行情,同样因为即没有美联储的放水,也没有现货ETF通过后带来的资金,所以即便减半行情中BTC的价格可以在11月美国大选后继续上涨,但上涨的力度可能会很有限,尤其是在2025年美联储放水前,也就是2025年的第三季度前,都很难超过2021年69,000美元的高点。而2025年放水以后BTC会随着传统风险市场再一次上涨,但能涨到什么阶段就要看放水的规模,这种情况下2025年BTC很有可能走出和2021年同样的双顶行情,而第二次的顶峰大概率能超过第一次,本周期结束。